Créditos hipotecarios UVA: cuál es la cuota inicial para comprar una vivienda de USD 100.000, según el banco

Las cuotas varían según la entidad, el valor de la propiedad y el ingreso familiar, e incluso pueden equipararse al alquiler mensual de un departamento

Cada vez más argentinos optan por adquirir créditos hipotecarios UVA para acceder a una propiedad y es posible calcular cuál será la cuota mensual en base al valor del inmueble y la tasa de interés de cada banco. En la mayoría de los casos, el monto se asemeja al valor de un alquiler en la Ciudad de Buenos Aires.

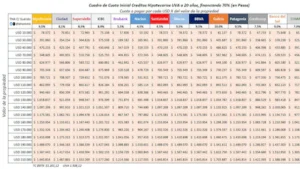

El economista y docente Andrés Salinas calculó las cuotas iniciales bajo el supuesto de que la entidad bancaria financie la propiedad en un 70% a 20 años con cuenta sueldo.

Así, por ejemplo, si el valor de la propiedad asciende a USD 120.000 y se decide adquirir un préstamo del Banco Nación, que ofrece una tasa nominal anual del 4,5% (la más baja del mercado), el monto inicial a pagar será de $638.306 por mes.

Con una tasa del 9,5%, que es el caso del Banco Santander, Hipotecario, Patagonia, BBVA y Macro; la primera cuota, por un inmueble de ese mismo valor, alcanzará los $940.465.

En caso de que la propiedad tenga un precio de USD 100.000, la cuota inicial en el Banco Nación llegaría a $531.921, mientras que en dichos cinco bancos con una TNA del 9,5%, a $783.721.

Suponiendo que el inmueble tiene un costo de USD 150.000, el monto mensual será más elevado. En estos últimos bancos, se deberá afrontar una cuota de $1.175.581. Con el Banco Nación, sería de $797.882.

De todos modos, es importante resaltar que hay una serie de requisitos para acceder a este tipo préstamos.

Los bancos suelen financiar entre 70% y 80% del valor de la propiedad, lo que obliga al solicitante a contar con al menos USD 20.000 o USD 30.000 de ahorro previo, equivalente al 20%-30% del valor de una propiedad de USD 100.000, por ejemplo. A su vez, exigen que el valor de la cuota mensual no supere entre el 30% y el 35% del ingreso familiar neto.

El Banco Nación, por caso, tiene un ingreso mínimo exigido cercano a los dos millones de pesos. En cambio, entidades como BBVA, Santander e Hipotecario establecieron requisitos superiores a tres millones de pesos, debido a las tasas más elevadas que inciden en los montos a pagar por mes.

Por otro lado, los compradores deben contemplar una serie de gastos adicionales asociados al proceso de escrituración y al mantenimiento del préstamo. Entre ellos, se encuentran:

- Impuesto de Sellos: entre 1,5% y 2% del valor de la propiedad, según la jurisdicción.

- Comisión bancaria y tasación: entre 0,5% y 1% del monto solicitado.

- Honorarios de escribano: alrededor del 2% del valor del inmueble.

- Impuestos y tasas registrales: aproximadamente 1,5%.

- Certificaciones e inscripciones: pueden sumar hasta un 0,5%.

- Seguro de vida: obligatorio, entre 0,1% y 0,2% del saldo anual.

- Seguro de incendio: mismo rango de valores que el seguro de vida.

- Impuestos municipales: variables según la ubicación del bien.

Cabe destacar que el esquema UVA implica una actualización periódica de las cuotas según la inflación, por lo que el compromiso financiero no es fijo. Por ello, es importante una planificación familiar precisa y margen de maniobra ante subas inesperadas en el índice de precios.

Boom de los créditos

El boom de los créditos hipotecarios ya es un hecho y una modalidad cada vez más difundida en la Ciudad de Buenos Aires. De hecho, según detalló el Colegio de Escribanos porteño, en abril hubo 1.192 escrituras formalizadas con hipoteca. La suba fue del 1.012% respecto al mismo mes del año pasado. En el cuatrimestre, se contabilizan 4.094.

La incidencia del crédito sobre el total de operaciones fue del 31,75%, la más alta desde el regreso de los préstamos hipotecarios.

De todos modos, el crecimiento es generalizado. First Capital señaló que las líneas de créditos hipotecarios, incluidos los ajustables por inflación/UVA, subió en términos nominales un 13,3% mensual en mayo y el saldo llegó a $3,4 billones para el total acumulado, lo que implica un crecimiento interanual del 471,2%, contra los $592,8 millones al cierre del mismo mes del año anterior.

En cuanto a las variaciones reales, el crecimiento del mes alcanzó el 11,3% y el anual el 296,6%. Por primera vez, esta línea lideró el crecimiento anual y consolidó una tendencia que se viene manifestando desde el año pasado.